源泉徴収税とは

源泉徴収税とは、給与や報酬などの支払時に、支払者が税金をあらかじめ差し引いて、国(税務署)に納付する制度です。

弁理士が個人で開業している場合(個人事業主)には、その報酬は所得税法に基づき「報酬・料金」に該当し、源泉徴収の対象となります。

源泉徴収税=源泉所得税+復興特別所得税

root ipの源泉徴収に関連する仕様

root ipクラウドでは、出願人マスタや請求書作成画面にて「源泉徴収F(フラグ)」の設定を通じて、源泉徴収の自動処理を制御しています。

出願人マスタの源泉徴収F

出願人マスタの作成時に、契約者名※の表記に基づき、源泉徴収Fの初期状態が以下のように自動設定されます。

源泉徴収Fのチェック状態は、手動でチェックあり/なしの切り替えが可能です。必要に応じて調整してください。

なお、契約者名を変更しても自動的に出願人マスタの源泉徴収F有無は変わりません。必要に応じて出願人マスタを編集してください。

| 契約者名の表記 | 出願人マスタの源泉徴収Fの初期状態 |

|---|---|

| 「業務特許法人」「弁理士法人」「株式会社」が含まれる場合 | チェック なし |

| 上記表記が含まれない(個人事業主など) | チェック あり |

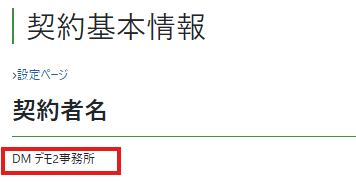

契約者名

「メニューバー > 設定 > 設定 > 基本設定 > 契約基本情報」画面に表示されます。

出願人マスタ

請求書(仮明細)作成時の源泉徴収F

出願人マスタにおいて源泉徴収Fにチェックが入っている場合、仮明細作成画面では、初期状態で同じく源泉徴収Fにチェックが入った状態で表示されます。

源泉徴収Fにチェックが入った状態で請求金額を入力すると、源泉徴収額が自動的に計算され、源泉税欄に金額が反映されます。

源泉徴収Fのチェック状態は、手動でチェックあり/なしの切り替えが可能です。必要に応じて調整してください。

仮明細作成画面

源泉徴収税額の計算

源泉徴収の対象となる報酬・料金に対する所得税は、1回あたりの支払金額(税抜)に応じて、以下の2つの計算パターンに分類されます。

root ipクラウドでは、請求書作成時の課税金額に応じて、自動的に該当パターンを判定し、源泉徴収額を計算します。

| 課税金額(税抜)※1 | 適用税率 | 計算式 | 源泉徴収税額(例) |

|---|---|---|---|

| 〜100万円(100万円以下) | 10.21% ※2 | 報酬金額 × 10.21% | 例)100,000円 × 10.21% = 10,210円 |

| 100万円超 | 超過分に 20.42%を適用 | 102,100円 +(報酬金額 − 1,000,000円)× 20.42% | 例)1,200,000円 ⇒ 102,100円 +(200,000円 × 20.42%)= 142,940円 |

※1 源泉徴収の対象は税抜金額です(消費税は含めません)。

※2 源泉徴収税=源泉所得税10% + 復興特別所得税0.21%

補足・注意点

- フラグの誤設定により、源泉徴収漏れなどが生じるため、マスタ登録時に確認をしてください。

- 庁連携案件作成で登録された出願人マスタには源泉徴収Fは入りません。

- 合計請求書の源泉税は以下の種類があります。用途により使い分けてください。

| 合計請求書 項目 | 説明 | 用途 |

|---|---|---|

| 源泉税 | 個別請求書に記載されている、源泉徴収税の合計額です。 | 個別請求書が適格請求書である場合に使用されます。 |

| 一括源泉税 | 個別請求書の課税金額合計に対して再計算された、全体に対する源泉徴収税額です。 | 合計請求書が適格請求書である場合に使用されます。 |

合計請求書